Actualités

Principales mesures prises par la BCT durant les trois dernières années

Tunisie - Finance 14.03.2014

Politique de la BCT en

matière de division et couverture des risques

Suite aux évènements qu’a connus le pays lors de la période post

révolution, les règles de provisionnement édictées par la circulaire n° 91-24

du 17 décembre 1991 ont été adaptées et ce, à travers la circulaire n° 2011-04

du 12 avril 2011 relative aux mesures conjoncturelles de soutien aux

entreprises économiques affectées par les retombées des évènements survenus, et

la circulaire n° 2012-02 du 11 janvier 2012 complétée par la note aux établissements de crédit n° 2012-08 du 2 mars

2012, relatives à l’évaluation des engagements dans le cadre desdites mesures.

En application des nouvelles dispositions, les engagements des

entreprises ayant bénéficié des mesures de soutien, ont été maintenus parmi les

actifs courants ou nécessitant un suivi particulier. Parallèlement, une

provision collective a été constituée

par prélèvement sur les résultats de l’exercice, pour couvrir les risques

latents sur l’ensemble de ces actifs et les intérêts attachés dont le règlement

n’a pas été effectué ont été réservés.

En juin 2012, la BCT a reconduit et généralisé, par la circulaire

N° : 2012-09, la règle de constitution de provisions collectives sur les actifs courants «classe 0 » et les actifs nécessitant un suivi particulier « classe 1 ». La même circulaire interdit désormais, les banques de reprendre

des provisions déjà constituées sur les actifs classés par reconstitution de

garanties immobilières additionnelles.

L’application des termes des circulaire n° 2012-02 et n° 2012-09

ont eu pour effet d’augmenter les provisions en couverture des risques sur la

clientèle au titre de provisions dites « collectives », de réduire les revenus

au titre des agios réservés, et par la même d’affecter les résultats des

banques de la somme des deux montants.

Le 30 décembre 2013, la BCT adresse aux établissements de crédit

une nouvelle circulaire : N° : 2013-21 . En vertu de laquelle les

établissements de crédit doivent constituer, à partir de l’arrêté des comptes

au 31/12/2013, des provisions additionnelles sur les actifs ayant une

ancienneté dans la classe 4 supérieure ou égale à 3 ans pour la couverture du

risque net, (risque non couvert sans déduction des garanties hypothécaires)

conformément aux quotités minimales suivantes :

• 40% pour les

actifs ayant une ancienneté dans la classe 4 de 3 à 5 ans ;

• 70% pour les

actifs ayant une ancienneté dans la classe 4 de 6 et 7 ans ;

• 100% pour les

actifs ayant une ancienneté dans la classe 4 supérieure ou égale à 8 ans.

Les provisions additionnelles sur les actifs classés 4 dont

l'ancienneté est supérieure ou égale à 3 ans à fin 2012 sont imputées sur les

capitaux propres d'ouverture de l'établissement de crédit au titre de

l'exercice 2013.

Mesures de la BCT relatives

aux crédits à la consommation

Dans le but de rationaliser les importations, notamment, de biens

de consommation, susceptibles d’accélérer l’érosion des devises, il a été décidé, aux termes de la circulaire

aux banques n°2012-17 du 4 octobre 2012 de soumettre les banques à une réserve

obligatoire additionnelle, à caractère conjoncturelle. C’est ainsi qu’à partir

du 1er octobre 2012, les banques doivent déposer mensuellement à la BCT sous

forme de réserves obligatoires, non rémunérés, 50% de l’augmentation de

l’encours des crédits à la consommation (Les crédits immobiliers ne sont pas concernés) par rapport au total

engagement aux particuliers du mois précédent.

Le 28 mars 2013, l'institut d'émission avait décidé (par

circulaire n° : 2013-03) d'assouplir cette mesure en ramenant le taux de la

réserve obligataire additionnelle sur l’excédent de l’encours des crédits à la

consommation de 50% à 30%.

Instruments de la politique

monétaire utilisés par la BCT durant les trois dernières années

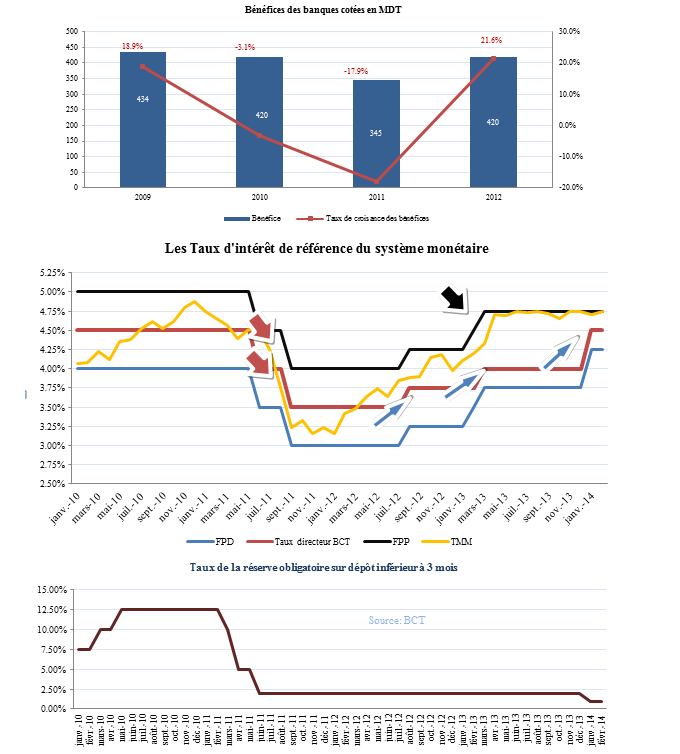

Les évolutions économiques et monétaires qui ont affecté le pays

durant le premier semestre 2011

(récession économique) ont amené la Banque Centrale à assouplir sa politique

monétaire dans le but de soutenir l’activité économique et fournir le

financement nécessaire aux unités de production afin que ces dernières puissent

rattraper la baisse enregistrée par le taux de croissance.

Outre les baisses successives des taux de la réserve obligatoire,

la BCT, a décidé fin juin 2011 de faire baisser le taux directeur de 50 points

de base, le ramenant à 4%. Il s’en est suivi une baisse conséquente des limites

du corridor de fluctuation des taux des marchés contenues, désormais, dans

l’intervalle [3,5% - 4,5%]. Une deuxième baisse de 50 points de base a été

décidée par la BCT, début septembre 2011. Cette mesure est destinée à alléger

les charges financières qui incombent aux opérateurs économiques.

Eu égard à la résurgence des tensions inflationnistes,

particulièrement au cours du premier semestre de 2012, la BCT, a décidé fin

Août 2012 de relever de 25 points de base son taux directeur, le portant à

3,75%.

Le 28 Février 2013, en vue de conférer plus de flexibilité aux

taux interbancaires, la BCT, a introduit des modifications sur les limites du

corridor de fluctuation des taux du marché. De ce fait, les taux des facilités

de dépôt et de prêt ont été relevés de 25 points de base chacun, à 3,5% et 4,5%

respectivement tandis que le taux directeur est demeuré inchangé.

Face à la persistance des tensions inflationnistes et la poursuite

du resserrement de la liquidité bancaire, la BCT s’est prononcé fin Mars 2013

en faveur d’un deuxième relèvement du taux directeur de 25 points de base, le

portant à 4%. En conséquence, les taux interbancaires fluctuent, désormais, à

l’intérieur d’un corridor dont les nouvelles limites sont 3,75% et 4,75%.

Enfin, la BCT a décidé fin 2013, un 3ème relèvement du taux

directeur de 50 Pb pour le porter de 4% à 4,5% et rétablissement d’un corridor

symétrique de + ou moins 25 Pb autour du taux directeur.

De même, le taux de la réserve obligatoire a été abaissé de 2% à 1% ainsi que l’annulation de la

réserve obligatoire assujettie sur l’insuffisance constatée pour le respect du

ratio de liquidité.

Cette mesure vise en premier lieu à donner une légère bouffée

d’oxygène aux problèmes de liquidité auxquels font face les banques et à

réduire en conséquence leur recours au refinancement de la BCT.

Hadidane Moez

MENA CAPITAL PARTNER

------------

© 2014, MENA Capital Partners tous droits réservés. Les

informations et statistiques contenues dans ce document ont été préparées par

MCP sur la base de renseignements provenant de sources considérées comme

fiables. Malgré nos efforts pour mettre à disposition des informations

précises, leur conformité et leur exactitude ne peuvent être garanties. Cette

publication est destinée à l'information des investisseurs et ne constitue pas

une offre de vente ou d'achat de titres.

Accès client

Accès client English

English